- Einführung

- Was ist Wealth Management?

- Wie investiert ein Wealth Manager?

- Wie verbreitet ist das Wealth Management?

- Wie unterscheidet sich das Wealth Management von anderen Finanzdienstleistungen?

- Was sind aktuelle Trends im Wealth Management?

- Welche Renditen lassen sich im Wealth Management erzielen?

- Welche Risiken gibt es im Wealth Management?

- Was kostet das Wealth Management?

- Vorteile

- Zu beachten

- Auswahl

Was gibt es beim Wealth Management zu beachten?

Wie bei jeder Kapitalmarktanlage sollte auch im Wealth Management eine Strategie, die genau zu den persönlichen Umständen und (Risiko-) Präferenzen passt, im Vordergrund stehen.

Obwohl die Zeit nach dem Börsencrash im Jahr 2008 und der darauffolgenden Rezession grundsätzlich von wirtschaftlichem Aufschwung und Stabilität geprägt war, haben in den letzten Jahren auch Krisen wiederholt einen Einfluss auf die Entwicklung an den Kapitalmärkten gehabt: In den frühen 2010er Jahren verunsicherte die Eurokrise die Anleger, 2020 führte die weltweite Covid-19-Pandemie zu einem drastischen Fall der Aktienkurse und im Februar 2022 begann der Krieg in der Ukraine, der eine Energiekrise verursachte und auch Investoren vor große Herausforderungen stellt. Auf den Kapitalmärkten übersetzt sich die durch die Krisen verursachte wirtschaftliche Ungewissheit in starke Kursschwankungen (Volatilität) und oftmals auch vorübergehend in fallende Kurse. Erfahrene Anleger aber wissen, worauf es in Krisenzeiten ankommt und welche bewährten Prozesse ihnen zur Verfügung stehen, um Verluste zu begrenzen und ihr Portfolio langfristig auf Kurs zu halten.

Warum das relevant ist: Wirtschaftliche und politische Krisen haben Kapitalmarktinvestoren über die letzten Jahre vor erhebliche Herausforderungen gestellt. Erfolgreiche Anleger kennen die Dynamiken und Zusammenhänge am Kapitalmarkt und wissen, mit welchen Instrumenten sie Risiken kontrollieren, Verluste begrenzen und so auch in schwierigen Phasen die Ruhe bewahren können.

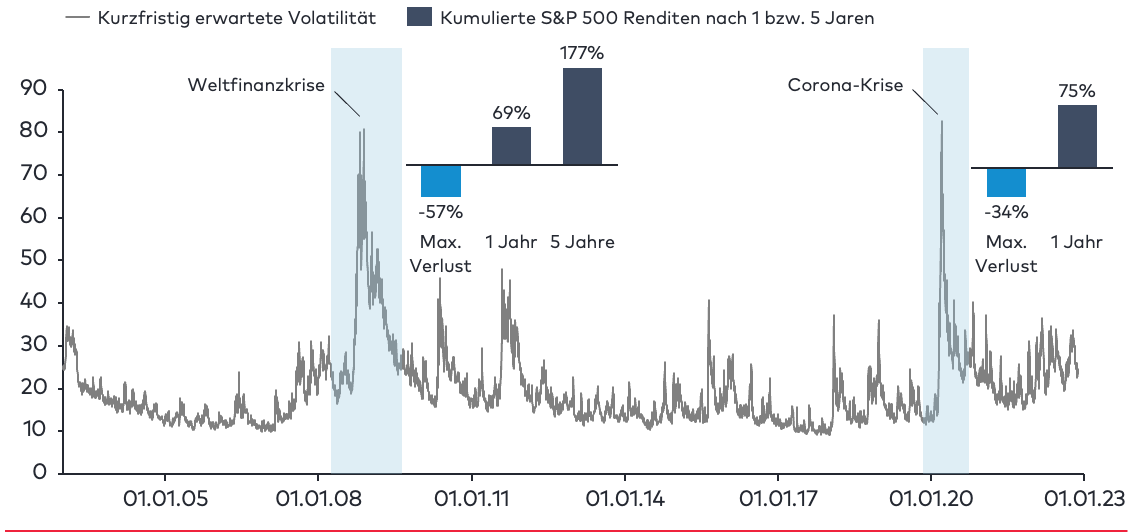

Ein Blick auf den Volatilitätsindex VIX (Graphik 1), ein Maß für kurzfristig antizipierte Kursschwankungen im US-Aktienindex S&P 500, zeigt deutlich, dass es in dem Zeitraum der oben genannten Krisen zu einem erheblichen Anstieg der Volatilität kam. Insbesondere die globale Finanzkrise und die Corona-Krise steigerten die Unsicherheit an den Kapitalmärkten. Darüber hinaus verlor der S&P 500 Index in diesen Zeiträumen temporär 57 Prozent bzw. 34 Prozent an Wert.

Graphik 1: VIX Index und S&P 500 Renditen1

Quelle: Bloomberg, MFS Investment Management

Allerdings konnte der Index trotz dieser z.T. drastischen Kurseinbrüche („Drawdowns“) die Verluste in den Folgejahren wieder ausgleichen. Auf den Drawdown in Höhe von 34 Prozent während der Corona Krise folgte zum Beispiel eine kumulierte Rendite von ca. 75 Prozent innerhalb eines Jahres.

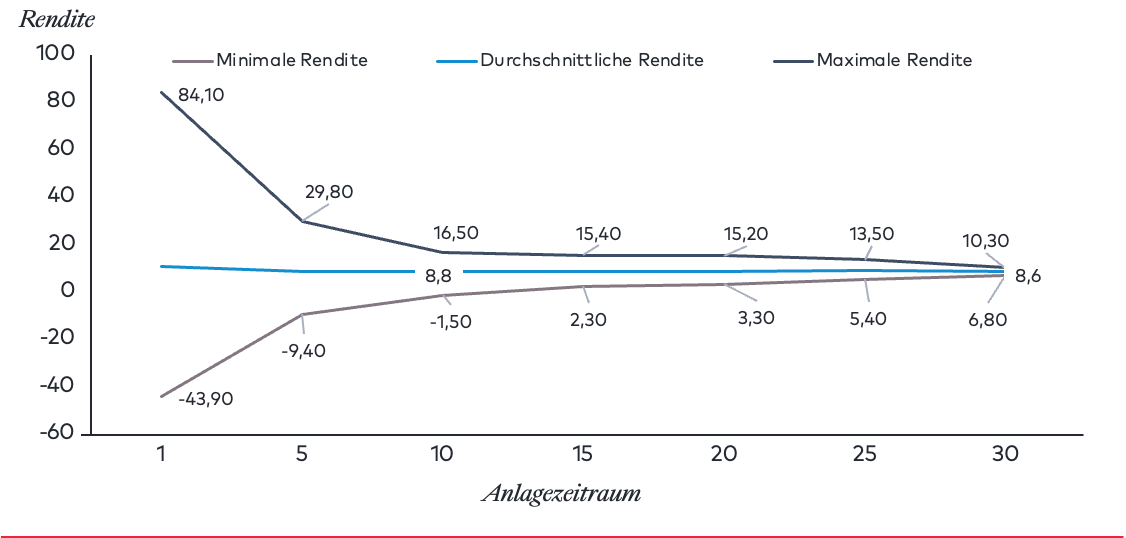

Grundsätzlich gilt, dass, historisch betrachtet, ein längerer Anlagehorizont stabilisierend auf die Rendite wirkt. Graphik 2 verdeutlicht diesen Zusammenhang: Mit steigendem Anlagezeitraum konvergieren sowohl maximale als auch minimale durchschnittliche jährliche Renditen des DAX zum Renditedurchschnitt von 8,6 Prozent p.a. Dies bedeutet auch, dass mit zunehmendem Anlagehorizont die Wahrscheinlichkeit eines Verlustes abnimmt.

Graphik 2: Historische durchschnittliche DAX-Renditen in Prozent p.a. nach Anlagezeitraum2

Quelle: Deutsches Aktieninstitut

Diese Analysen zeigen einerseits, wie wichtig grundsätzlich eine Anlage am Kapitalmarkt für den nachhaltigen Vermögensaufbau ist. Andererseits wird deutlich, dass es äußerst schwierig ist, den Markt zu „timen“, also beispielsweise nach einer Krise den besten (Wieder-)Einstiegszeitpunkt zu finden, um den anschließenden Aufschwung nicht zu verpassen. Kurzfristige taktische Anpassungen der Anlagestrategie sollten, wenn überhaupt, systematisch und datenbasiert vorgenommen werden, so dass kontrollierte Risiken nur dort eingegangen werden, wo sie adäquat mit entsprechenden Chancen „bezahlt“ werden und zur langfristigen Vermögensbildung beitragen.

Professionelle Vermögensverwalter sind sich dieser Zusammenhänge bewusst. Darüber hinaus setzen sie auf systematisches Risikomanagement und systematische „Diversifikation“, um das Rendite-Risiko-Profil ihrer Kundenportfolios zu optimieren bzw. auch in volatilen Phasen konstant zu halten und Verluste in Krisenzeiten zu begrenzen. Diversifikation bezeichnet die Streuung einer Anlage über Sektoren, Regionen, Währungen und Anlageklassen. Sie kann Risiken in einem Portfolio reduzieren und gleichzeitig die erwartete Rendite erhöhen. Deshalb gilt sie als der einzige „Free Lunch“, also die einzige Gratiszugabe, am Kapitalmarkt. Von zentraler Bedeutung für eine erfolgreiche Bewältigung von Krisenzeiten ist außerdem, dass die gewählte Anlagestrategie den eigenen Bedürfnissen im Hinblick auf Ertragserwartung, Risikotoleranz und Risikotragfähigkeit entspricht. Unter Risikotragfähigkeit versteht man in diesem Kontext die Fähigkeit, für einen gewissen Zeitraum nicht auf die Anlage zuzugreifen oder teilweise Verluste hinzunehmen. Nur so kann ein impulsiver (oftmals nachteiliger) Strategiewechsel oder gar Ausstieg vermieden werden.

LIQID Wealth Management legt die individuellen Anlegerprofile seiner Kunden daher mit einem wissenschaftlich fundierten Anlegertest fest, der u.a. die Einstellungen zu verschiedenen Risikodimensionen ermittelt. LIQID investiert außerdem konsequent global und systematisch diversifiziert auf Basis regelmäßig aktualisierter Korrelationsanalysen und überwacht zudem alle Kunden-Portfolios kontinuierlich im Rahmen eines systematischen Risikomanagements.

Zusammengefasst: Um den Herausforderungen am Kapitalmarkt zu begegnen, sollten Anleger eine langfristige und auf ihre Präferenzen maßgeschneiderte Strategie verfolgen. Systematische Diversifikation und kontinuierliche Überwachung tragen außerdem dazu bei, das Rendite-Risiko-Profil zu optimieren und das Portfolio auch in Krisenzeiten auf Kurs zu halten.

Quellen: U.a. Deutsches Aktieninstitut, Bloomberg, MFS Investment Management

1 Historische Renditen sind kein Indikator für zukünftige Entwicklungen. Alle Daten stammen aus Bloomberg. Der Graph zeigt die Entwicklung des Volatilitätsindex VIX zwischen Januar 2003 und November 2022. Der maximale Verlust ist definiert als Differenz zwischen dem Höchststand ab 2003 und dem darauffolgenden Tiefststand des S&P 500 Index innerhalb eines Kalenderjahres. Die Zeiträume der globalen Finanzkrise und der Corona-Krise sind auf Oktober 2007 bis März 2009 bzw. Februar 2019 bis März 2020 begrenzt. Die kumulierten 1-5 Jahresrenditen sind auf Basis täglicher Renditen des S&P 500 Index ab dem Zeitpunkt des maximalen Verlustes berechnet. Es ist nicht möglich, in einen Index zu investieren.

2 Historische Renditen sind kein Indikator für zukünftige Entwicklungen. Die Graphik wurde auf Basis der Berechnungen und Darstellungen des Deutschen Aktieninstituts erstellt. Die Renditen basieren auf den Monatsschlusskursen des Deutschen Aktienindex DAX zwischen Ende 1987 und Dezember 2021. Detaillierte Informationen können unter https://www.dai.de/rendite-dreiecke/ eingesehen werden. Es ist nicht möglich, in einen Index zu investieren.

Die Wealth Management Essentials als Download

Unsere Wealth Management Essentials gibt es auch bequem als PDF-Download.

- Einführung

- Was ist Wealth Management?

- Wie investiert ein Wealth Manager?

- Wie verbreitet ist das Wealth Management?

- Wie unterscheidet sich das Wealth Management von anderen Finanzdienstleistungen?

- Was sind aktuelle Trends im Wealth Management?

- Welche Renditen lassen sich im Wealth Management erzielen?

- Welche Risiken gibt es im Wealth Management?

- Was kostet das Wealth Management?

- Vorteile

- Zu beachten

- Auswahl